28 μεγάλες ανατροπές | μισθοί και συντάξεις

28 σηµαντικές αλλαγές στη φορολογία έρχονται µε το φορολογικό νοµοσχέδιο, το οποίο κατατέθηκε στη Βουλή και αναµένεται να ψηφιστεί έως τις 20 ∆εκεµβρίου.

Αυξήσεις σε µισθούς και συντάξεις, αλλά περιορισµένες για τα µεσαία εισοδήµατα µισθωτών και συνταξιούχων, λιγότεροι φόροι για τις επιχειρήσεις, µπλόκο στα αδήλωτα εισοδήµατα από Airbnb αλλά και σηµαντικές βελτιώσεις στην πάγια ρύθµιση οφειλών προς την Εφορία. Αυτές είναι µερικές από τις σηµαντικότερες αλλαγές που προβλέπει το φορολογικό νοµοσχέδιο.

Μισθωτοί-συνταξιούχοι

Η νέα φορολογική κλίµακα συνοδεύεται από αλλαγές και στην έκπτωση φόρου που οδηγεί στο αφορολόγητο όριο. Η νέα φορολογική κλίµακα έχει την εξής µορφή:

Εισόδηµα Συντελεστής

- Εως 10.000 – 9% (από 22%)

- 10.001-20.000 – 22%

- 20.001-30.000 28% (από 29%)

- 30.001-40.000 36% (από 37%)

- 40.001+ 44% (από 45%)

Η έκπτωση φόρου για µισθωτούς – συνταξιούχους που οδηγεί σε αφορολόγητο όριο διαµορφώνεται ως εξής:

- Αγαµος: 777 ευρώ, που συνεπάγεται αφορολόγητο όριο 8.636 ευρώ.

- Εγγαµος µε 1 παιδί: 810 ευρώ, για να προκύψει αφορολόγητο 9.000 ευρώ.

- Εγγαµος µε 2 παιδιά: 900 ευρώ, για να προκύψει αφορολόγητο όριο 10.000 ευρώ.

- Εγγαµος µε 3 παιδιά: 1.120 ευρώ, που οδηγεί σε αφορολόγητο 11.000 ευρώ.

- Εγγαµος µε 4 παιδιά: 1.340 ευρώ, που οδηγεί σε αφορολόγητο όριο 12.000 ευρώ.

- Για κάθε επιπλέον τέκνο η έκπτωση φόρου προσαυξάνεται κατά 220 ευρώ.

Τα ποσά της έκπτωσης φόρου θα δίνονται στο σύνολό τους για εισόδηµα από µισθούς ή συντάξεις έως 12.000 ευρώ. Για εισοδήµατα άνω των 12.000 ευρώ οι εκπτώσεις φόρου θα περιορίζονται κατά 20 ευρώ ανά 1.000 ευρώ επιπλέον εισοδήµατος.

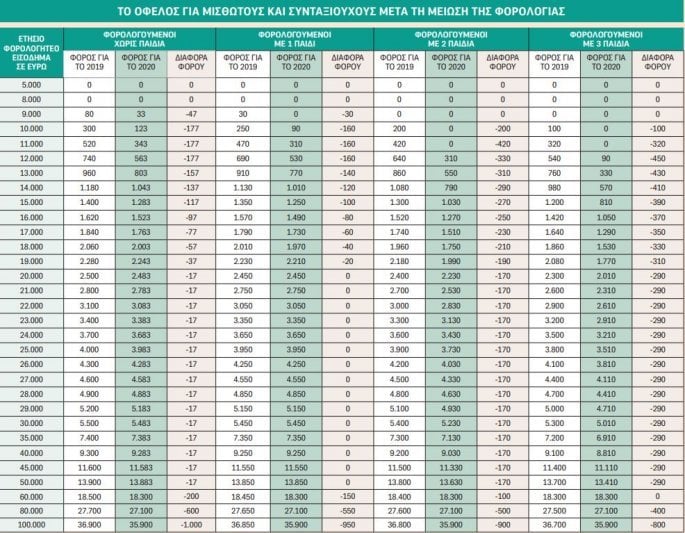

Από τον υπολογισµό του φόρου εισοδήµατος, µε βάση τα παραπάνω δεδοµένα, προκύπτουν µειώσεις στο φορολογικό βάρος για την πλειονότητα των µισθωτών και συνταξιούχων, που θα φανούν από την Πρωτοχρονιά µέσω της µείωσης της παρακράτησης φόρου εισοδήµατος. Η ελάφρυνση, ωστόσο, είναι περιορισµένη για τα µεσαία εισοδήµατα, δηλαδή για όσους έχουν ετήσιες αποδοχές από 20.000 έως και περίπου 50.000 ευρώ. Μάλιστα, οι µισθωτοί µε εισόδηµα σε αυτό το επίπεδο και µε ένα προστατευόµενο τέκνο δεν έχουν κανένα όφελος, ενώ σηµαντικό είναι το όφελος για όσους έχουν πολύ υψηλό εισόδηµα, δηλαδή πάνω από 80.000 ευρώ ετησίως.

Κερδισµένοι της νέας φορολογικής κλίµακας είναι όλοι οι ελεύθεροι επαγγελµατίες, καθώς η νέα φορολογική κλίµακα τους προσφέρει ελάφρυνση σε όλη την γκάµα των εισοδηµάτων.

Μπλόκο στο Αirbnb

Προβλέπεται ηλεκτρονικό λουκέτο για τις πλατφόρµες διαµοιρασµού κατοικιών τύπου Airbnb, εφόσον δεν συνεργαστούν µε τις ελληνικές φορολογικές Αρχές για την παροχή στοιχείων.

Θεσπίζεται το δικαίωµα της ΑΑ∆Ε να ζητά επίσηµα τα σχετικά στοιχεία και εφόσον δεν ανταποκριθούν οι πάροχοι υπηρεσιών πρόσβασης στο ∆ιαδίκτυο, θα εντέλλονται να «κατεβάσουν» τους σχετικούς ιστοτόπους. Αν οι πάροχοι Ιντερνετ δεν συµµορφωθούν, προβλέπεται πρόστιµο έως και 100.000 ευρώ

Αφορολόγητο και e-πληρωμές

Παραµένει η διάταξη για την παροχή του αφορολόγητου ορίου στους περιστασιακά εργαζόµενους και τους φορολογούµενους µε πενιχρά εισοδήµατα.

Επίσης το φορολογικό νοµοσχέδιο προβλέπει ότι:

Όσοι έχουν ετήσιο πραγµατικό εισόδηµα έως 6.000 ευρώ ή τεκµαρτό έως 9.500 ευρώ φορολογούνται µε την κλίµακα των µισθωτών, δηλαδή απολαµβάνουν αφορολόγητο όριο. Εξαιρούνται όσοι έχουν εισόδηµα από ακίνητα ή από επιχειρηµατική δραστηριότητα.

Εκτός από την εισφορά αλληλεγγύης θα αφαιρείται για τον υπολογισµό των ελάχιστων ηλεκτρονικών δαπανών και η δαπάνη για διατροφή συζύγου και παιδιών, εφόσον καταβάλλεται ηλεκτρονικά. Οχι µόνο οι µισθωτοί, αλλά και οι ελεύθεροι επαγγελµατίες και οι ιδιοκτήτες ακινήτων θα πρέπει από το νέο έτος να δαπανούν τουλάχιστον το 30% του εισοδήµατός τους µε πιστωτική ή χρεωστική κάρτα. Εφόσον δαπανούν λιγότερα, τότε θα τους επιβάλλεται πρόσθετος φόρος 22% επί του ποσού της δαπάνης που υπολείπεται από το ελάχιστο απαιτούµενο.

Σε περίπτωση που έχουν πραγµατοποιηθεί δαπάνες που αφορούν καταβολές φόρου εισοδήµατος φυσικών προσώπων και ΕΝΦΙΑ, δανειακές υποχρεώσεις προς χρηµατοπιστωτικά ιδρύµατα και ενοίκια, οι οποίες υπερβαίνουν το 60% του πραγµατικού εισοδήµατος, το απαιτούµενο ποσοστό δαπανών περιορίζεται από το τριάντα τοις εκατό (30%) στο είκοσι τοις εκατό (20%) του πραγµατικού τους εισοδήµατος Στον φορολογούµενο του οποίου έχει κατασχεθεί ο λογαριασµός, το όριο δαπανών περιορίζεται στις πέντε χιλιάδες ευρώ (5.000€), ενώ προβλέπονται εξαιρέσεις για φορολογούµενους που έχουν αντικειµενικές δυσκολίες χρήσης ηλεκτρονικών µέσων πληρωµής, όπως είναι οι φορολογούµενοι άνω των 70 ετών και οι κάτοικοι µικρών οικισµών.

Διπλασιασμός δόσεων για χρέη

Παράλληλα επέρχονται και αλλαγές στην πάγια ρύθµιση οφειλών. Για τις τακτικές φορολογικές οφειλές οι δόσεις µπορούν ακόµη και να διπλασιαστούν, δηλαδή από τις 12 να φθάσουν έως και τις 24, ενώ για τις έκτακτες φορολογικές οφειλές µπορούν να φθάσουν έως και τις 48, αντί για έως 24 που ισχύουν σήµερα. Ο µέγιστος αριθµός των δόσεων ορίζεται µε βάση εισοδηµατικά κριτήρια. Οι φορολογούµενοι που θα επιλέγουν για τακτικές φορολογικές οφειλές, όπως είναι ο φόρος εισοδήµατος, περισσότερες από 12 δόσεις θα επιβαρύνονται µε αυξηµένο επιτόκιο κατά µία εκατοστιαία µονάδα. Το ίδιο θα γίνεται και για όσους επιλέγουν να εξοφλήσουν έκτακτες φορολογικές οφειλές, όπως είναι ο φόρος κληρονοµιάς, σε περισσότερες από 24 δόσεις.

Επιπλέον, µε διατάξεις του φορολογικού νοµοσχεδίου:

- ∆ιαγράφονται όλες οι ληξιπρόθεσµες οφειλές ύψους έως 10 ευρώ προς τη φορολογική διοίκηση και θεσπίζεται περιοδική διαγραφή ποσών έως ένα ευρώ προκειµένου να µη δηµιουργείται διοικητικό κόστος για την προσπάθεια είσπραξης αυτών των αµελητέων ποσών.

- Αυξάνεται η προθεσµία για την υποβολή δήλωσης φόρου κληρονοµιάς από τους έξι στους εννέα µήνες και θεσπίζονται διατάξεις για την πλήρη ηλεκτρονικοποίηση των διαδικασιών µεταβίβασης ακινήτων, δηλαδή της φορολογίας Κεφαλαίου.

- Θεσπίζεται ανώτατο όριο δέσµευσης περιεχοµένου τραπεζικών λογαριασµών και θυρίδων στο 6πλάσιο του ποσού των διαφυγόντων εσόδων του ∆ηµοσίου από λαθρεµπόριο. – Θεσπίζονται νέες διαδικασίες για τον καθορισµό των αντικειµενικών αξιών, οι οποίες θα ευθυγραµµιστούν µε τις εµπορικές αξίες των ακινήτων.

- Μειώνονται οι φόροι για παροχές σε είδος αλλά και στα stock options στους εργαζόµενους (στο 15% από 45% σήµερα), εφόσον διακρατηθούν για περισσότερους από 24 µήνες.

- Καταργείται η εισφορά 0,6% στο leasing και το factoring.

- Γίνονται διαγραφές ειδικού φόρου κατανάλωσης σε οινοπαραγωγούς από τον φόρο στο κρασί που καταργήθηκε.

- Μειώνεται ο συντελεστής φορολογίας εισοδήµατος των επιχειρήσεων από το 28% που είναι σήµερα στο 24% για το 2019, ενισχύοντας µε αυτόν τον τρόπο µικρές και µεγάλες επιχειρήσεις, ενώ συνεχίζει να ισχύει η µείωση κατά 50% του φορολογικού συντελεστή του πρώτου κλιµακίου για τις νεοφυείς επιχειρήσεις για τα τρία πρώτα χρόνια λειτουργίας τους. Επισηµαίνεται ότι σταθερή βούληση αποτελεί η περαιτέρω µείωση του συντελεστή της φορολογίας εισοδήµατος των νοµικών προσώπων κατά τα επόµενα έτη, µε σκοπό η ελληνική οικονοµία να ανακτήσει την ανταγωνιστικότητά της πιο δυναµικά στο ευρωπαϊκό και το διεθνές οικονοµικό περιβάλλον.

- Ερχεται καθιέρωση χαµηλού φορολογικού συντελεστή 10% για τα αγροτικά συνεταιριστικά σχήµατα, µε στόχο την ελάφρυνσή τους από τα φορολογικά βάρη και την ταυτόχρονη δυνατότητα ανάπτυξης του πρωτογενούς τοµέα της ελληνικής οικονοµίας, µέσω της σύστασης νέων αγροτικών σχηµάτων.

- Μειώνεται η προκαταβολή φόρου εισοδήµατος στο 95% του φόρου που προκύπτει για τα νοµικά πρόσωπα (για το 2018).

Σαρωτικές αλλαγές από το 2020

Με άλλες διατάξεις του φορολογικού νοµοσχεδίου θεσπίζονται τα εξής:

- Απαλλαγή από την εισφορά αλληλεγγύης όλων των ΑµεΑ µε ποσοστό αναπηρίας από 80% και άνω, ανεξαρτήτως της µορφής της αναπηρίας.

- Μείωση του ΦΠΑ για τα βρεφικά είδη από το 24% στον µειωµένο συντελεστή 13%.

- Μείωση του ΦΠΑ για τα κράνη των µοτοσικλετιστών και τα παιδικά καθίσµατα από το 24% που είναι σήµερα στον µειωµένο συντελεστή 13%.

- Αλλαγή του τρόπου φορολόγησης των stock options, για τα οποία πλέον η υπεραξία από την άσκησή τους δεν θα προστίθεται στα λοιπά εισοδήµατα του φορολογουµένου, προκειµένου να υπαχθεί στη φορολόγηση µε βάση την κλίµακα, αλλά αντίθετα θα φορολογείται αυτοτελώς µε συντελεστή 15%.

- Οι καταβολές προς τους εργαζόµενους λόγω εξαγοράς ασφαλιστηρίου συµβολαίου τους εξαιτίας της συµµετοχής τους σε εθελουσία έξοδο, δεν αποτελούν πλέον πρόωρη εξαγορά και δεν φορολογούνται µε συντελεστή προσαυξηµένο κατά 50%.

- Αναγωγή των ανείσπρακτων δεδουλευµένων αποδοχών που εισπράττονται από το έτος 2014 και µετά και εφόσον αναγράφονται διακεκριµένα στην ετήσια βεβαίωση αποδοχών που χορηγείται στον δικαιούχο ή προκύπτει µε οποιοδήποτε πρόσφορο µέσο το έτος στο οποίο ανάγονται, σε φόρο µε βάση τις διατάξεις του έτους που ανάγονται.

- Εξορθολογίζονται οι παροχές σε είδος προς τους εργαζόµενους µε τη µορφή εταιρικού αυτοκινήτου, µε τη φορολόγησή τους κλιµακωτά µε βάση τη λιανική τιµή προ φόρων και µε νέους, δικαιότερους συντελεστές ανά κλιµάκιο και µε εξαίρεση από τη φορολόγηση ως εισοδήµατος των οχηµάτων που παραχωρούνται αποκλειστικά για επαγγελµατικούς σκοπούς και έχουν λιανική τιµή πώλησης προ φόρων έως 17.000 ευρώ.

- Οσον αφορά τις παροχές σε είδος µε τη µορφή δανείου, πλέον ως παροχή σε είδος δεν λογίζεται το σύνολο του ποσού του δανείου, αλλά η διαφορά των τόκων που προκύπτει µε βάση το επιτόκιο µε το οποίο βαρύνεται το δάνειο που λαµβάνει ο εργαζόµενος και του επιτοκίου µε το οποίο θα βαρυνόταν αν λάµβανε το δάνειο µε επιτόκιο ίσο µε το µέσο επιτόκιο της αγοράς.

- Γίνεται διασάφηση ότι η παροχή σε είδος προσµετράται στο εισόδηµα αυτού που τη λαµβάνει, κατά το τµήµα της που υπερβαίνει τα 300 ευρώ σε αξία.

- Καταργείται η εισφορά 0,6% στις πιστώσεις factoring και leasing, µε στόχο τη µείωση του κόστους χρηµατοδότησης και συνεπώς λειτουργίας των µικροµεσαίων επιχειρήσεων.

Πηγή: ethnos.gr